Nederlanders zijn een van de rijkste mensen ter wereld. Hoeveel vermogen we gemiddeld bij elkaar hebben gesprokkeld is niet altijd duidelijk. Daarom ga je vandaag lezen hoeveel het gemiddelde vermogen van een Nederlander is.

Gemiddelde vermogen Nederlander? Een Nederlands huishouden had in 2017 een gemiddeld vermogen van €163.800. Meer dan de helft van dit vermogen zit in de eigen woning. Het gemiddelde vermogen is tussen 2007-2017 met €9.000 afgenomen.

Ben je benieuwd waar al dit vermogen uit is opgebouwd en hoe dit vermogen over de Nederlandse samenleving is verdeeld? Lees dan zeker even verder!

P.S. Als je nog op zoek bent naar ideeën om meer rente te verdienen op je spaargeld dan kan ik je dit artikel aanraden wat ik eerder schreef: 13 Goede Ideeën Om Meer Te Doen Met Je Spaargeld.

Gemiddelde Hoger Dan Doorsnee Vermogen

De €163.800 die zojuist werd genoemd is het gemiddelde vermogen van een Nederlander.

Het doorsnee vermogen van Nederlanderse huishoudens ligt echter een stuk hoger. Dat betekent dat als je alle vermogens van Nederlandse huishoudens naast elkaar zou leggen, dit bedrag precies in het midden zou uitkomen.

Als je daar naar kijkt dan hebben we namelijk €28.300 per huishouden. Hoe komt het dat er zo’n groot verschil zit tussen het mediane en gemiddelde vermogen?

De enige logische verklaring hiervoor is dat er in Nederland een aantal huishoudens zijn die het gemiddelde vermogen van een Nederlander aardig naar boven bijstellen. De zogenaamde ”superrijken”.

Verderop in dit artikel gaan we het hebben over de vermogensverdeling in Nederland, dan wordt duidelijk hoeveel de rijkste groep Nederlandse huishoudens het gemiddelde beïnvloed.

Wil jij meer en makkelijker sparen? Bekijk dan deze excelsheet waarin je maar liefst 7 spaardoelen kunt bijhouden! Zo hou je goed overzicht over je vermogensopbouw.

Gemiddelde Vermogen Per Leeftijd

Een van de grootste verschillen tussen Nederlandse huishoudens vind je terug als je kijkt naar de leeftijdsgroepen. Het gemiddelde vermogen van iemand tot 25 jaar komt natuurlijk niet in de buurt van dat van iemand die 50 jaar is.

Door de database van het CBS te doorzoeken ben ik erachter gekomen wat de gemiddelde vermogens zijn voor particuliere huishoudens aan de hand van de leeftijd van de hoofdkostwinner. De gegevens van deze tabel komen uit 2017 omdat dit de meest accurate en recente gegevens zijn die er in Nederland te vinden zijn.

| Leeftijdsgroep | Gemiddelde Vermogen |

| Tot 25 jaar | € 6.900 |

| 25-35 jaar | € 28.000 |

| 35-45 jaar | € 81.300 |

| 45-55 jaar | € 179.600 |

| 55-65 jaar | € 235.100 |

| 65-75 jaar | € 274.500 |

| 75-85 jaar | € 241.700 |

| 85+ jaar | € 206.600 |

Lees ook: Het Gemiddelde Spaargeld Van Twintigers, Dertigers & Veertigers

Verschillen In Bezittingen

Onderstaand het verschil in bezittingen tussen de verschillende leeftijdsgroepen. De bezittingen zijn opgedeeld in verschillende categorieën.

Laat het duidelijk zijn dat niet dit gemiddelde bedragen zijn over alle huishoudens in Nederland. Zo zijn er bijvoorbeeld 369.100 huishoudens in de leeftijdsgroep tot 25 jaar die spaartegoeden en aandelen hebben.

Echter zijn er maar 10.200 huishoudens die ondernemingsvermogen hebben. Het gemiddelde bedrag van €302.400 is dus het gemiddelde van die 10.200 huishoudens, niet van alle huishoudens in Nederland.

| Leeftijdsgroep | Spaartegoeden & Aandelen | Onroerend Goed | Ondernemings- vermogen | Aanmerkelijk Belang | Overige Bezittingen |

| Tot 25 Jaar | € 8.500 | € 194.000 | € 14.900 | € 302.400 | € 116.800 |

| 25-35 Jaar | € 16.100 | € 224.900 | € 30.100 | € 387.200 | € 76.600 |

| 35-45 Jaar | € 32.000 | € 281.600 | € 54.700 | € 665.000 | € 86.300 |

| 45-55 Jaar | € 55.400 | € 324.200 | € 82.000 | € 1.108.000 | € 102.100 |

| 55-65 Jaar | € 74.200 | € 330.100 | € 99.000 | € 1.316.000 | € 106.700 |

| 65-75 Jaar | € 90.700 | € 339.200 | € 113.700 | € 2.279.900 | € 126.300 |

| 75-85 Jaar | € 88.300 | € 317.800 | € 179.100 | – | € 115.300 |

| 85+ Jaar | € 100.300 | € 308.600 | € 267.000 | € 2.036.000 | € 98.600 |

Als je kijkt naar de verschillen in bezittingen tussen de leeftijdsgroepen dan valt het op dat “spaartegoeden & aandelen” en “ondernemingsvermogen” elke leeftijdsgroep weer een stapje meer worden.

Daarnaast valt het op dat 65+’ers met aanmerkelijk belang (meer dan 5% van de aandelen van een venootschap) echt heel goed boeren. De bedragen komen daar uit boven de €2 miljoen.

Verschillen In Schulden

Als we kijken naar de schulden dan valt het op dat de gemiddelde hypotheekschuld het hoogst is voor huishoudens die in de leeftijdsgroep 35-45 jaar vallen. Gemiddeld praat je dan over €240.300.

Wat ik aan onderstaande tabel ook grappig vind is dat de gemiddelde studieschuld vanaf de leeftijdsgroep 55-65 jaar weer begint toe te nemen. Dit komt niet doordat veel mensen dan weer in de boeken duiken.

In plaats daarvan komt het doordat een grote groep mensen hun studieschuld al heeft afgelost en daardoor niet meer worden meegenomen in het gemiddelde. De relatief kleine groep die overblijft heeft een relatief hoge studieschuld en daardoor stijgt het gemiddelde.

| Leeftijdsgroep | Hypotheekschuld | Studieschulden | Overige Schulden |

| Tot 25 Jaar | € 153.600 | € 10.600 | € 4.500 |

| 25-35 Jaar | € 196.300 | € 20.000 | € 12.100 |

| 35-45 Jaar | € 240.300 | € 14.700 | € 29.200 |

| 45-55 Jaar | € 220.200 | € 7.200 | € 48.200 |

| 55-65 Jaar | € 169.000 | € 10.900 | € 58.200 |

| 65-75 Jaar | € 125.600 | € 15.000 | € 84.900 |

| 75-85 Jaar | € 93.900 | € 13.900 | € 91.100 |

| 85+ Jaar | € 75.600 | € 13.900 | € 103.700 |

Vermogensgroei of afname?

Is het gemiddelde vermogen van de Nederlander tussen 2007 en 2017 afgenomen of gegroeid? Als je de cijfers van het CBS naast elkaar legt dan kom je tot een verrassende conclusie.

Dat is namelijk dat de economische crisis voor mensen tot 65 jaar negatief heeft uitgepakt. Alle leeftijdsgroepen die hieronder vallen zijn er een stuk op achteruit gegaan.

Mensen boven 65 jaar hebben daarentegen een goede groei van hun vermogen gezien. Gemiddeld kregen zij er tussen de €12.900 – €23.100 bij.

| Leeftijdsgroep | Gemiddelde Vermogen 2007 | Verschil 2017 |

| Tot 25 Jaar | € 8.300 | € -1.400 |

| 25-35 Jaar | € 42.700 | € -14.700 |

| 35-45 Jaar | € 133.000 | € -51.700 |

| 45-55 Jaar | € 202.900 | € -23.300 |

| 55-65 Jaar | € 271.000 | € -35.900 |

| 65-75 Jaar | € 261.600 | € 12.900 |

| 75-85 Jaar | € 218.600 | € 23.100 |

| 85+ Jaar | € 190.100 | € 16.500 |

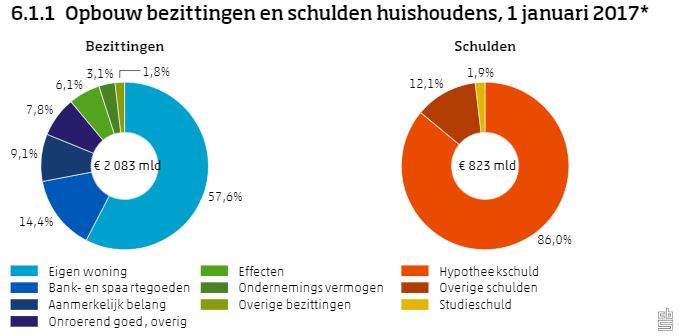

Vermogensopbouw Nederlanders

Vermogen bereken je door al je bezittingen min al je schulden te doen. Bezittingen bestaan uit het vermogen wat je hebt opgebouwd door af te lossen op je hypotheek, al het geld op je bank/spaarrekening, ander onroerend goed, aandelen/obligaties/effecten, vermogen in een onderneming en alle overige bezittingen.

Schulden bestaan uit 3 simpele categorieën: hypotheekschuld, studieschuld en overige schulden.

In onderstaande afbeelding zie je de opbouw van het vermogen van Nederlandse huishoudens in 2017.

Wat direct opvalt is dat het grootste gedeelte van het gemiddelde vermogen van een Nederlander is terug te vinden in de eigen woning. Maar liefst 57,6% van ons vermogen valt in deze categorie.

Aan de andere kant van het spectrum zien we ook dat een gigantische 86% van onze schulden bestaan uit de hypotheek.

Woningwaarde en vermogen

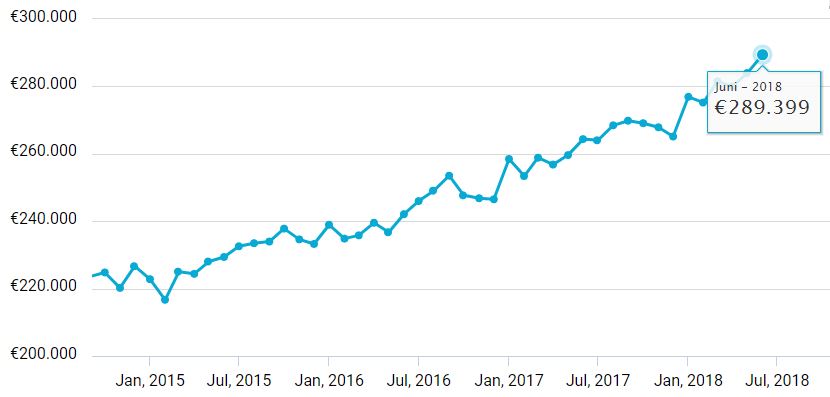

Dat onze woningen zoveel van ons vermogen in beslag nemen betekent ook dat de gezondheid van de woningmarkt een grote invloed heeft op het gemiddelde vermogen van Nederlanders.

Zo steeg het gemiddelde vermogen van 2016 tot 2017 met maar liefst €6000. Een groot gedeelte van deze stijging kwam voort uit het feit dat de gemiddelde woningwaarde in die periode omhoog schoot van €238.934 naar €258.476.

Dat is ook een trend die zich vanaf 2017 heeft doorgezet. De kans is dus groot dat het gemiddelde vermogen van de Nederlander vanaf 2017 alleen maar is toegenomen.

Spaartegoeden

Naast de eigen woning is de bank/spaarrekening de plek waar we als Nederlanders ongeveer €299,95 miljard hebben opgeslagen. Dat is ook niet helemaal toeval.

Lees ook: 16 Gave Grafieken Over Nederlands Spaargeld

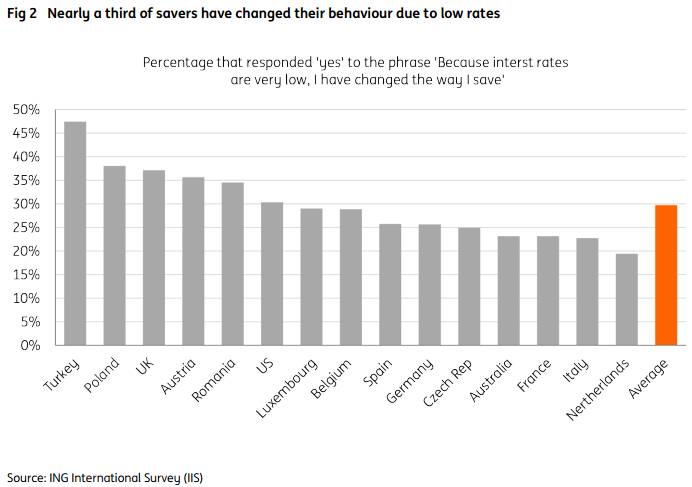

Ondanks dat de rente op deze rekeningen al jaren daalt zien Nederlanders dit namelijk niet als een reden om in actie te komen. Nog geen 20% van de bevolking geeft aan zijn spaargedrag hierdoor veranderd te heben.

Dat is opvallend als je bedenkt dat het gemiddelde van onderstaande landen op 30% uitkomt. We zijn dus ontzettend voorzichtig met onze zuurverdiende spaarcenten.

Effecten

Datzelfde spaargedrag zorgt er ook voor dat we met ons geld niet zo snel durven te beleggen. Ongeveer €127 miljard aan vermogen hebben Nederlanders namelijk in aandelen gestoken. Dat is een relatief klein gedeelte van het totale vermogen.

De reden daarvoor is dat maar 23% van de Nederlanders daadwerkelijk belegd. Deze kleine groep bezit dus wel in zijn eentje die €127 miljard aan aandelen.

Dat wij met zijn allen zo risicoavers zijn als het gaat om beleggen is helaas geen goed iets. Zoals je net al zag staat er een gigantische hoeveelheid van ons vermogen op een bank/spaarrekening. Het probleem daarmee is dat de rente bijna op 0% staat.

Als je dan ook nog eens bedenkt dat we tegenwoordig een inflatie hebben van 2,6% dan wordt je geld dus ook nog eens elk jaar een stuk minder waard.

Als we met zijn alle verstandig zouden beleggen dan zou ons dat per jaar €5 miljard extra opleveren. Dat is geld wat we nu dus laten liggen doordat sparen wordt gezien als de enige logische, veilige optie.

Overig Vermogen

Als laatste zijn er nog een aantal vermogenscategorieën die vooral bij ondernemers en investeerders passen.

€189,55 miljard van ons collectieve vermogen zit namelijk in aanmerkelijk belang (dat betekent dat je meer dan 5% van de aandelen van een vennootschap in handen hebt).

€162,47 miljard zit in onroerend goed waar je eigen woning niet bijhoort. Denk dus aan investeringsobjecten, garageboxen, winkelpanden etc.

€64,57 miljard vind je terug in vermogen wat ondernemers gestald hebben in hun eigen onderneming.

Hypotheekschuld

Een huis kopen zal voor veel Nederlanders de grootste aankoop zijn die ze ooit zullen doen. Het is daarom ook niet geheel verrassend dat we voor maar liefst €707,78 miljard aan hypohteekschuld hebben uitstaan.

Deze ene kostenpost neemt het grootste gedeelte van de Nederlandse schuldenberg voor zijn rekening. Zolang de woningprijzen blijven stijgen is de kans groot dat de hypotheekschuld een nog groter gedeelte van onze schulden zal innemen.

Studieschuld

Vergeleken met de hypotheekschuld is de nationale studieschuld een lachertje. Gemiddeld heeft iemand die gestudeerd heeft een schuld van €15.000. De verwachting is wel dat dit bedrag door de invoering van het nieuwe leenstelsel zal stijgen naar €21.000 – €24.000.

Daarnaast wordt de groep mensen die studeert ook steeds groter. Zo waren er in 2009 in totaal 442.429 studenten. In 2017 was deze groep al gegroeid naar 777.750.

Als je een steeds groter wordende groep studenten combineert met een steeds hogere studieschuld dan kun je er vanuit gaan dat de collectieve studieschuld steeds groter wordt. Zo hadden we in 2009 een collectieve studieschuld van €4,9 miljard. 10 jaar later en die schuld staat nu al op €22,35 miljard.

Meer weten over de gemiddelde studieschuld, hoe hard deze groeit en wat voor invloed het heeft op studenten? Lees dan deze blog die ik daar eerder over schreef!

Overige Schulden

Als laatste hebben we als samenleving om en nabij de €99,58 miljard aan overige schulden uitstaan. Denk hierbij onder andere aan:

- Persoonlijke leningen

- Doorlopend krediet

- Creditcardschulden

- Rood staan

- Alle andere vormen van leningen

Vermogensverdeling Nederlandse Huishoudens

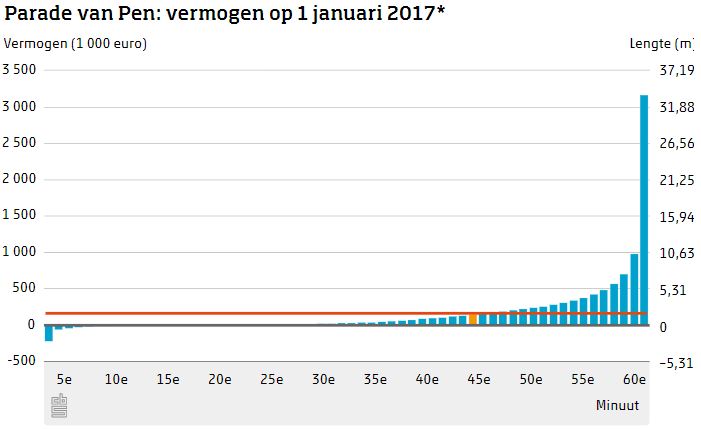

Om de vermogensverdeling van Nederlandse huishoudens goed in kaart te kunnen brengen maakt het CBS gebruik van de zogeheten “Parade van Pen”. Deze methode is in 1971 bedacht door de econoom Jan Pen.

De methode werkt als volgt: alle 7,7 miljoen huishoudens in Nederland komen in een optocht binnen één uur aan je voorbij. Dit gebeurd op volgorde van de hoogte van hun vermogen (de allerlaagste vermogens eerst, de hoogste als laatste). Een huishouden met een gemiddeld vermogen van €163.800 krijgt daarnaast een gemiddelde lengte toegewezen van 1,74 meter.

Zo krijg je een parade die begint met dwergen (negatieve of lage vermogens) en die eindigt met reuzen (3+ meter). Persoonlijk vindt ik het een grappige methode om de vermogensverschillen te visualiseren.

Als je deze parade aan je voorbij laat trekken dan begint deze onder de grond (huishoudens met een negatief vermogen). Pas in de 44e minuut van de optocht komen de mensen met een gemiddelde lengte (een vermogen van €163.800.

Lees ook: Hoeveel Mensen Hebben Meer Dan Een Ton Spaargeld?

In de laatste minuten van de optocht wordt het pas echt interessant. In de een na laatste minuut komen de huishoudens met een vermogen van €1 miljoen voorbij.

Pas in de laatste minuut komen de echte reuzen voorbij. Zij hebben een gemiddeld vermogen van €3,2 miljoen. Als je dit vergelijkt met de rest van de Nederlandse samenleving dan kom je erachter dat deze kleine groep ruim een derde van het vermogen in Nederland bezit.

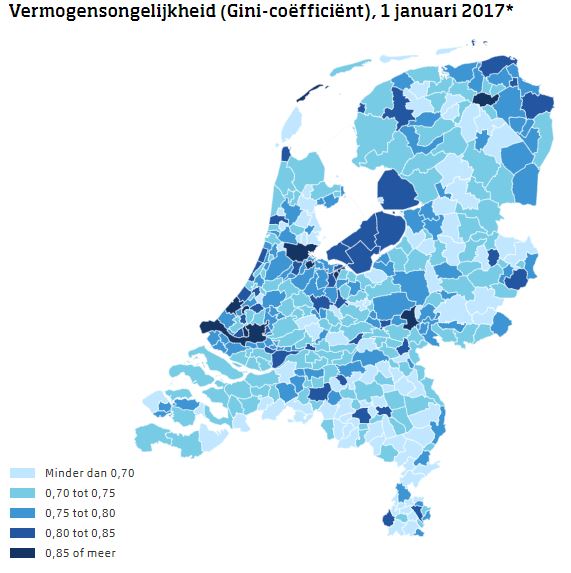

Ontwikkeling Vermogensongelijkheid

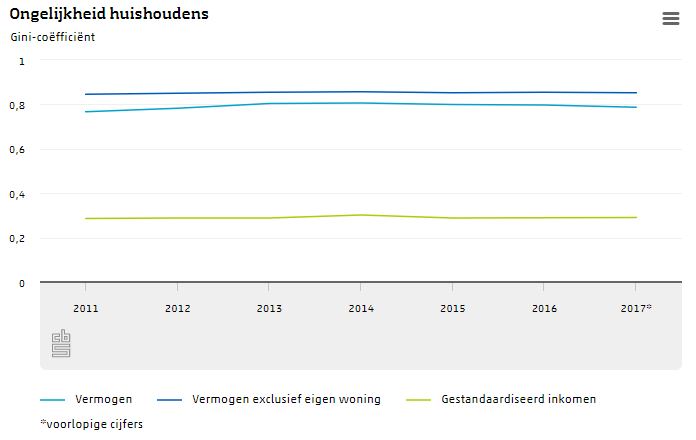

De vermogensongelijkheid in Nederland is dus groot. Maar hoe groot is deze precies en hoe ontwikkeld zich dit de afgelopen jaren?

De makkelijkste manier om dit weer te geven is door de zogenaamde Gini-coëfficiënt te gebruiken. Dit getal wordt gebruikt om de ongelijkheid in verdelingen aan te geven en ligt tussen de 0 en de 1. 0 betekent dat alles eerlijk verdeeld is, 1 betekent dat alles maximaal ongelijk verdeeld is.

Als we kijken naar bovenstaande grafiek dan zien we dat er tussen 2011 en 2017 bijna geen verandering is opgetreden als het gaat om de vermogensongelijkheid. Wel is te zien dat deze rond de 0,8 schommelt en dat het vermogen in Nederland dus grotendeels ongelijk verdeeld is.

Vermogensongelijkheid Grote Steden

In grote steden zoals Amsterdam, Rotterdam, Den Haag, Arnhem en Groningen is de vermogensongelijkheid het grootst. Daarnaast is de complete provincie Flevoland ook een broedplek voor vermogensongelijkheid.

De reden voor de vermogensongelijkheid in de grote steden is dat hier relatief veel jongeren, uitkeringsontvangers en personen met een niet-westerse immigratieachtergrond wonen, aldus het CBS. Deze groepen hebben over het algemeen minder vermogen dan de andere inwoners in de stad.